Основными направлениями деятельности МЛК являются: предоставление в лизинг оборудования, транспорта и компьютерной техники. В среднем, за весь срок существования компании структура имущества, переданного в лизинг, показана на рисунке 5.

Рис.5.

Таким образом, в первом году своего существования компания преимущественно передавала в лизинг оборудование для АЗС (63,5%), что связано с тем, что основным клиентом в то время было ОАО "Удмуртнефтепродукт", но начиная с 2004 года доля данного вида имущества, передаваемого в лизинг, резко сокращалась - ОАО "Удмуртнефтепродукт" оснастил строящиеся и существующие АЗС в полном объеме, необходимость в оборудовании для АЗС практически отпала. Достаточно стабильно передавалась в лизинг специальная техника (автокраны, грузовые автомобили, бензовозы и т.д.) - ее доля не снижалась ниже 7%. Подобную же тенденцию демонстрирует компьютерная техника. Оборудование для изготовления молочных продуктов активно приобреталось лишь в 2005 г. (от 40% до 50% в общем объеме) - в 2005 г. оно приобреталось исключительно для "Х", В диапазоне от 13% до 27% постоянно приобреталась компьютерная техника.

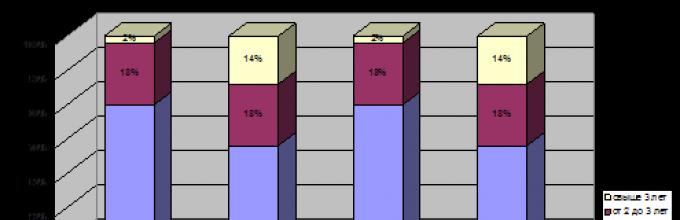

Наличие постоянно меняющейся структуры имущества, приобретаемого для передачи в лизинг, свидетельствует об универсальности лизинговой компании - приобретается шесть различных видов имущества. Структура лизинговых сделок по срокам представлена на рисунке 6.

Рис.6.

Структура лизинговых сделок по срокам характеризуется следующим образом: стабильно держится на уровне 16-19% доля сделок со сроком от 2 до 3 лет (оборудование, легковые автомобили стоимостью свыше 300 т. р.); сделки со сроком свыше 3 лет (специальная техника, АЗС) занимали значительную долю (47,6%) в 2004 г., резко снизилась их доля в 2005 г. и в следующие годы постепенно возрастала до 28,9%; сделки со сроком от 1 до 2 лет начали заключаться преимущественно с 2005 г. (компьютерная техника, легковые автомобили стоимостью меньше 300 т. р.).

Существует несколько схем реализации лизинговых сделок. Условно их можно разбить по способу финансирования на 2 типа:

с финансированием сделки за счет средств лизингополучателя;

с привлечением дополнительных финансовых ресурсов.

Первый тип лизинговой сделки финансируется полностью лизингополучателем, реализуется в частности с помощью применения вексельной схемы и используется исключительно для оптимизации налогообложения лизингополучателя.

При втором типе лизинговой сделки структура финансирования лизинговой сделки выглядит примерно следующим образом: 20-50% - финансирует лизингополучатель, 80-50% - либо средства лизинговой компании, либо средства банков. Финансирование средств лизингополучателем оформляется в МЛК соглашением о задатке. Данная особенность в первую очередь имеет своей целью дисциплинировать лизингополучателя и обезопасить лизинговую компанию. Главное отличие задатка от аванса, применяемого на практике большинством лизинговых компаний, состоит в том, что в случае расторжения договора лизинга вся сумма задатка остается у "невиновной" стороны. Лизингодатель в любом случае заинтересован в реализации лизинговой сделки, что обусловлено, во-первых, возможностью получения закладываемой маржи в лизинговые платежи, во-вторых, существующими обязательствами, принятыми на себя лизинговой компанией для финансирования сделки перед банками и т.д., либо риском потерять вложенные собственные средства. В дальнейшем, при выставлении лизинговых платежей на протяжение срока лизинга по договоренности составляются соглашения о погашении взаимной задолженности путем взаимозачета, по которым часть задатка зачитывается в погашение обязанности по оплате лизингового платежа. В результате лизингополучатель относит на затраты сумму, указанную в выставленном счете-фактуре, а фактически перечисляет в оплату лизингового платежа сумму за вычетом задатка.

Для привлечения кредитов банков для финансирования лизинговой сделки лизинговая компания разрабатывает оптимальную структуру обеспечения, финансирования, собирает необходимые документы. Именно, кредиты банков являются превалирующим способом финансирования лизинговых сделок второго типа, особенно крупных - от 1 млн. руб.

В целом за весь период деятельности МЛК структура финансирования лизинговых сделок приведена на рисунке 7.

Рис.7.

Структура сделок (по количеству) по вышеупомянутым типам (1 тип - классический финансовый лизинг, 2 тип - "серый" лизинг).

Рис.8.

Из рисунка 8 четко прослеживается тенденция сокращения доли лизинговых сделок 2 типа ("серый" лизинг) и соответственно увеличения доли сделок 1 типа. В 2006 году значительно сократились сделки 2 типа относительно сделок 1 типа, что свидетельствует о позитивной тенденции тяготения лизинговой компании к сделкам финансового лизинга. Однако, основываясь лишь на количестве заключенных сделок, нельзя объективно судить о структуре лизинговых сделок по типам. Основываясь на сумме лизинговых платежей согласно заключенным договорам лизинга, структура лизинговых сделок по типам выглядит следующим образом (см. рис.9).

Рис.9.

С учетом сумм лизинговых платежей преобладающая доля лизинговых сделок 1 типа прослеживается в 2006 г. (61,7%).

Из рисунков 17, 18 видно, что превалирующую долю финансирования лизинговых сделок в первые 2 года деятельности компании занимают средства лизингополучателей, что свидетельствует об основном направлении деятельности компании - лизинг в целях оптимизации налогообложения, то есть подавляющую долю лизинговых сделок 1 типа. Данный факт говорит о достаточно высокой доли "серого лизинга". Практически все лизинговые компании, создаваемые без привязки к банку, то есть, как самостоятельные рыночно-ориентированные вынуждены в начале своей деятельности для наращения объемов, прибыли и собственного капитала заниматься данным видом лизинга. Во-вторых, в период с 2004 по 2005 гг. весь российский рынок лизинга испытывал трудности с получением банковских кредитов (банки не кредитовали на длинные сроки, а ставки были очень высоки - от 20%), такая черта была присуща большинству российских лизинговых компаний. С начала 2006 года ситуация поменялась - снизилась несколько раз ставка рефинансирования (сейчас она составляет 11,5%), кредиты стали дешевле, а главное "длиннее". Начиная с начала 2006 г. лизинговая компания начала наращивать объемы финансового лизинга. В настоящее время соотношение "серого" и финансового лизинга в компании примерно 1:

1. В перспективе, это соотношение должно значительно увеличиться в пользу финансового лизинга.

Что касается финансирования лизинговых сделок за счет собственных средств - началось использоваться лишь с 2006 года (см. Таблицу 10), что свидетельствует о накоплении у лизинговой компании собственного капитала, требующего эффективного размещения.

Таблица 10 - Динамика и структура источников финансирования лизинговых сделок

Таким образом, можно сделать следующие выводы.

доля лизинговых сделок с полным финансированием за счет средств лизингополучателя ("серый" лизинг) сопоставима с долей лизинговых сделок 2 типа, причем неуклонно снижается,

с 2006 года компания начала привлекать собственный капитал для финансирования лизинговых сделок,

с 2006 года значительно возросла величина привлекаемых кредитов банков для финансирования лизинговых сделок.

Введение

Глава 1 Экономическое содержание лизинга

Предпосылки возникновения лизинга

Экономическая сущность лизинга

Классификация лизинга

Особенности использования лизинга в России. Обзор рынка

Глава 2 Механизм лизинга

Основные элементы механизма лизинга

Лизинговые платежи

Методы определения размера лизинговых платежей

Глава 3 Анализ деятельности предприятия и пути развития ООО «Симпак»

3.1 Описание предприятия

3.2 Анализ товара

3.3 Мониторинг и тенденции развития рынка

3.4 Организация производства

3.5 Основные проблемы и пути их решения

Глава 4 Использование лизинга в деятельности ООО «Симпак»

4.1 Предмет лизинга

4.2 Лизингодатель и условия лизинга

4.3 Страхование имущества переданного в лизинг

Глава 5 Оценка экономического эффекта использования лизинга в деятельности ООО «Симпак»

Глава 6 Эколого-правовые основы деятельности ООО «Симпак» Заключение

Список использованных источников

Введение

Преобразование под воздействием научно-технического прогресса сферы производства и обращения, глубокие изменения экономических условий хозяйствования вызывают необходимость поиска и внедрения нетрадиционных для хозяйства нашей страны методов обновления материально-технической базы и модификации основных фондов субъектов различных форм собственности. Одним из таких методов является лизинг.

До начала 60-х годов лизинг в зарубежных странах в основном затрагивал розничные компании, которые часто арендовали свои помещения. В течение последних трех десятилетий популярность лизинга резко возросла; вместо того, чтобы занимать деньги для покупки компьютера, автомобиля, судна или спутника, компания может взять его в лизинг.

Актуальность развития лизинга в России, включая формирование лизингового рынка, обусловлена прежде всего неблагоприятным состоянием парка оборудования: значителен удельный вес морально устаревшего оборудования, низка эффективность его использования, нет обеспеченности запасными частями и т. д. Одним из вариантов решения этих проблем может быть лизинг, который объединяет все элементы внешнеторговых, кредитных и инвестиционных операций.

Работа опубликована

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

А ннотация

финансовый анализ лизинговый управленческий

Целью настоящей работы является анализ и прогнозирование финансового состояния лизинговой компании. Объект исследования - ООО «Алекс-лизинг». Предмет исследования - финансово-хозяйственная деятельность лизинговой компании.

В первой главе проведен анализ финансово состояния предприятия, который включает в себя краткую характеристику предприятия, горизонтальный и вертикальный анализ данных финансовой отчетности, расчет финансовых показателей. Дана финансово-экономическая интерпретация результатов. Дано заключение о финансовом состоянии лизинговой компании и предложения по совершенствованию работы предприятия с целью увеличения прибыли и финансового состояния компании.

Во второй главе проведено исследование механизма управления финансами, определены параметры, исходя из которых можно сделать выводы по увеличению рентабельности и более эффективному управлению финансами.

В заключении сделан вывод о финансовой деятельности лизинговой компании ООО «Алекс-лизинг» и даны предложения по ее совершенствованию.

В ведение

Финансовый анализ деятельности предприятия является одним из наиболее действенных методов управления, основным элементом обоснования управленческих решений. Анализ дает возможность оценить финансовое положение компании, степень предпринимательского риска (возможность погашения обязательств перед третьими лицами), достаточность капитала для текущей деятельности, потребность в дополнительных источниках финансирования, рациональность использования заемных средств, эффективность деятельности компании. Целью финансового анализа является обеспечение устойчивого развития прибыльного, конкурентоспособного предприятия. В настоящих условиях нестабильность внешнего окружения компании сохранить «финансовое здоровье» чрезвычайно нелегко. Если предприятие постоянно не следит за основными показателями, то очень скоро выясниться, что финансовые результаты компании стали существенно хуже, чем в прошлом периоде. Однако следует не забывать, что управлять предприятием с помощью только финансовых коэффициентов тоже не следует, т.к. анализировать стоит не только бизнес-процессы обеспечивающие «финансовую функцию» предприятия, но и все основные бизнес-процессы, связанные с деятельностью предприятия.

Главная цель анализа финансового состояния предприятия - своевременно выявить и устранить недостатки в финансовой деятельности и находить резервы улучшения финансового состояния предприятия и его платежеспособности. Этим явлением и обусловлена актуальность написания данной темы курсовой работы.

Цель работы - анализ и прогнозирования финансового состояния предприятия. Объектом исследования является общество с ограниченной ответственностью «Алекс-лизинг». Предметом исследования является финансово-хозяйственная деятельность предприятия. Анализируемый период охватывает три года работы предприятия - 2008-2010гг.

Для достижения цели решаются следующие задачи: провести анализ состава и структуры имущества и капитала предприятия, рассмотреть использование оборотных средств предприятия, провести анализ платежеспособности, проанализировать финансовую устойчивость предприятия, спрогнозировать финансовое состояние предприятия на будущий период, разработать пути улучшения финансового состояния предприятия.

При проведения анализа используются следующие инструменты:

Использование данных финансовой отчетности (бухгалтерский баланс формы № 1 и отчет о прибылях и убытках формы № 2);

Горизонтальный и вертикальный анализ финансовой отчетности;

Использования финансовых показателей (коэффициентов).

А нализ финансового состояния ООО «Алекс-лизинг» . Краткая характеристика лизинговой компании

Общество с ограниченной ответственностью «Алекс-лизинг» зарегистрировано решением Минского горисполкома № 293 от 24 февраля 2005г. Основным направлением деятельности компании является финансовый лизинг. ООО «Алекс-лизинг» является малым предприятием, ввиду среднесписочной численности сотрудников, которая составляет 14 человек, из них: управляющий персонал - 5 человек, основной персонал - 9 человек (менеджеры, бухгалтерия, системный администратор). Такой штат оптимален для ведения деятельности ООО «Алекс-лизинг».

По своей характеристике лизинговую услугу ООО «Алекс-лизинг» можно условно разделить на два продукта: Продукт 1 - «Товар», Продукт 2 - «Финансовый инструмент».

Согласно продукту 1, объектом лизинга могут быть основные средства и нематериальные активы, исходя из этого, заинтересованность вызывает продукция промышленно-производственного назначения (станки, оборудование, автотехника, спецтехника и т.д.), приобретаемая предприятиями для использования в технологическом процессе.

Согласно продукту 2, механизм лизинга связан с арендным механизмом. Однако он имеет более широкую трактовку и содержит в себе одновременно существенные свойства кредитной сделки, инвестиционной деятельности и аренды имущества. Кроме этого лизинговая услуга несет в себе возможность оптимизации налогообложения на период обновления основных фондов, связанного с большими капитальными вложениями.

Насколько широк спектр предлагаемой в лизинг техники (оборудования), настолько же широк и спектр потребителей лизинговых услуг. Автомобильную технику в лизинг приобретают предприятия, работающие во всех сферах народного хозяйства. Наиболее крупными и перспективными клиентами являются специализированные транспортные предприятия (автопарки, автобазы и др.). Основными потребителями дорожно-строительной и строительной техники являются предприятия Министерства Архитектуры и Строительства и Министерства транспорта и коммуникаций, промышленные предприятия, транспортные организации различных форм собственности, коммунальные предприятия, дорожно-строительные тресты, строительные организации и т.д.

Для осуществления своей деятельности ООО «Алекс-лизинг» использует как собственные, так и заемные средства (в основном банков-кредиторов). В настоящее время в Белоруссии активно работает более 25 лизинговых компаний. Большинство из них входит в «Белорусский союз лизингодателей». Кроме них, лизингом основных средств занимаются также банки. Одним из преимуществ банка, оказывающего услугу по лизингу, иногда является более низкая процентная ставка по кредиту, однако банки предлагают, как правило, только «точечную» лизинговую услугу, то есть без предоставления помощи по регистрации сделки, консультаций по объектам лизинга, построения графиков платежей, удобных для клиентов, оказания помощи при приемке и дальнейшем обслуживании объектов лизинга и т.д.

Риски ООО «Алекс-лизинг» связаны не только с банками, но и с экономической состоятельностью лизингополучателей, для снижения этих рисков предусмотрено:

Финансовый анализ лизингополучателя не только по методикам Министерства Финансов РБ, но и с применением практических знаний и опыта работы с предприятиями различных сфер деятельности;

Юридическое сопровождение лизинговых проектов;

Использование услуг страховых организаций, со своей службой безопасности, которая выявляет недобросовестных лизингополучателей, разделит риски в случае неблагоприятной экономической ситуации;

Взвешенный подход к обеспечению сделки, регулярная проверка залогов;

Создание собственного ФОР (фонд обязательных резервов) в размере как минимум месячного кредитного платежа (далее при нарастании кредитного пакета нормативы снижаются), собственный ФОР размещается только в ликвидных активах - депозиты, облигации, краткосрочные проекты, досрочное погашения кредитной задолженности.

В новых экономических условиях ООО «Алекс-лизинг» поставил ряд задач, выполнение которых актуально для поддержания достигнутого уровня развития компании и недопущения увеличения рисков бизнеса.

Горизонтальный и вертикальный анализ финансового состояния лизинговой компании

Валюта баланса на протяжении трех периодов постоянно росла, за исключением 2009г., где просматривается резкий спад на 63,1%, что обусловлено кризисными явлениями экономики в 2009г., не желанием банками выдавать кредитные ресурсы и нежеланием клиентов использовать услуги лизинговой компании. Валюта баланса за период с начала 2008г. до конца 2010г. изменилась с 16 495 млн. руб. до 30 455 млн. руб., рост в процентах составил 84,63%. При этом сумма обязательств предприятия выросла на 106,4%, а дебиторская задолженность увеличилась на 183,58%. На конец 2010г. обязательства организации составляют 65,13% дебиторской задолженности. Для лизинговой компании такая тенденция является положительной, т.к. такого рода компании используют маржинальный принцип торговли (кредитное плечо). С начала 2006г. до 2010г. замечено снижение доли обязательств к дебиторской задолженности с 89,5% до 65,13%, что свидетельствует об уменьшении задолженности перед банками и увеличении работы за счет собственных оборотных средств.

Сумма оборотных активов компании выросла на 12 954 млн., что составило 80%. Это объясняется тем, что увеличилась дебиторская задолженность с 9 558 млн. до 27 105 млн. или на 183,58%. Увеличение задолженности связано с увеличением объема продаж лизинговых услуг, расширением клиентской базы, увеличением стоимости предоставляемых услуг. На протяжении трех лет дебиторская задолженность всегда превышала кредиторскую как неотъемлемая часть деятельности лизинговой компании.

Положительные аспекты деятельности предприятия:

Увеличение с 2008г. до 2010г. собственного капитала и резервов на 4 861 млн. или 61,21%. Однако в 2009г. наблюдается резкое снижение данного показателя на 12 501 млн. по сравнению с концом 2008г., что связано с использованием нераспределенной прибыли и резервов предприятия 2008г. на покрытие убытка 2009г.;

В составе актива баланса незначительная доля материально-производственных запасов (8,75% на начало 2008г. и 1,63% на конец 2010г.), которые являются наименее ликвидными не только в связи с их учетом по более низкой цене вследствие влияния инфляции, а в основном со спецификой деятельности компании;

Добавочный фонд увеличился с 2 млн. до 72 млн. на конец 2010г. Такое существенное увеличение связано с переоценкой основных средств организации.

Отрицательные аспекты деятельности предприятия:

Остаточная стоимость основных средств за три года работы предприятия увеличилась только на 8 млн. В рамках трех лет можно сказать, что увеличения не произошло, однако, в конце 2008г. и конце 2009г. замечено значительное увеличение данного показателя на 60 млн. с начала 2008г. до конца 2008г. и на 106 млн. с начала 2008г. до конца 2009г. Данное увеличение связано с приобретением легковых автомобилей в 2008г. одного и 2009г. другого. Значительное снижение остаточной стоимости основных средств связано с ускоренной их амортизацией, т.к. данные автомобили приобретались на условиях финансовой аренды (лизинга).

В течение трех лет не произошло существенных изменений в структуре актива баланса. Хоть и произошел существенный рост внеоборотных активов с начала 2008г. до 2010г. на 1006 млн. или 325,57%, но и оборотные активы также увеличились, и структура актива баланса осталась та же с небольшими перепадами: внеоборотные активы 2-4%, оборотные активы 98-96%.

Специфичной для лизинговой компании является динамика изменения дебиторской задолженности и обязательствами (долгосрочными и краткосрочными). ООО «Алекс-лизинг» для финансирования своей деятельности привлекает кредитные ресурсы банков, поэтому на графике можно заметить зависимость дебиторской задолженности к обязательствам. Положительной тенденцией в 2010г. является увеличение дебиторской задолженности по отношению к обязательствам, что свидетельствует об увеличении работы организации за счет собственных оборотных средств и повышении стоимости услуг. В течение трех лет существенные структурные изменения претерпел пассив баланса.

За три года капитал и резервы, долгосрочные и краткосрочные обязательства то росли, то уменьшались. Самый удачный момент, это конец 2008г., когда капитал и резервы существенно превышали сумму долгосрочных и краткосрочных обязательств на целых 3 921 млн. или на 33,4%. Это обеспечивало безопасность сделок перед банками-кредиторами. Существенно изменившаяся ситуация в 2009г. повлияла на пассив 2010г., когда практически удалось выровнять капитал и резервы с обязательствами долгосрочными и краткосрочными (42,04%, 42,87% и 15,10% соответственно).

Сложно оценить отчет о прибылях и убытках предприятия вследствие внесения изменений в отражении некоторых показателей в строки бухгалтерского баланса на основании принятого 30.09.2009г. Постановления Министерства финансов Республики Беларусь № 123 «О внесении изменений и дополнений в постановление Министерства финансов Республики Беларусь от 30 апреля 2004г. № 75». Данное постановление существенно изменило инструкцию по лизинговым операциям, в частности: контрактная стоимость объектов лизинга перестала относиться к себестоимости реализованных товаров, работ, услуг, а также перестала отображаться в стр.270 формы №1 баланса «финансовые вложения», а также массу иных изменений.

К концу 2010г. лизинговой компании удалось сделать не только положительной операционную прибыль, но и существенно увеличить данный показатель с -1 млн. в 2008г. до 169 млн. в 2010г., что свидетельствует о эффективности операционной деятельности организации. Так же с 2008г. по 2010г. произошло увеличение доли чистой прибыли в выручке с 2,5% до 16,1%.

Кроме эффективной операционной деятельности это связано с переоценкой основных средств, доходов от размещения собственных средств предприятия, курсовых и суммовых разниц в переоценке активов. В 2008г. организация получила большую валовую прибыль, а также большие расходы на реализацию, т.к. в этом году компания имела возможность приобретать спецтехнику напрямую в Российской Федерации (в частности автокраны) как при прямой продаже, так и в финансовую аренду (лизинг), а в 2009г. ООО «Алекс-лизинг» лишили статуса официального дилера спецтехники из Российской Федерации.

2009 год для организации оказался провальным, что связано с кризисными явлениями в экономике страны, отказом банков в кредитовании деятельности лизинговой компании, не желанием клиентов заключать договора лизинга в связи с неопределенностью в экономике.

Однако к концу 2010г., несмотря на провальный 2009г., организации удалось довести размер чистой прибыли до показателя 2008 года, что говорит о правильности предпринимаемых действий предприятием при устранении последствий кризисных явлений.

Согласно результатам проведенного анализа можно дать предприятию следующие рекомендации:

1. Поддерживать отношения с поставщиками объектов лизинга, постоянными клиентами и осуществлять активные продажи с целью увеличения прибыли и расширения клиентской базы.

2. Оказывать услуги платежеспособным клиентам для уменьшения просроченной дебиторской задолженности.

3. Приобрести помещение или здание для ведения деятельности с целью сокращения расходов на арендуемое помещение.

4. Перевести менеджеров организации на сдельную оплату труда с минимальной заработной платой. В данном случае у работников появится стимул для заключения большего количества договоров лизинга.

Расчет финансовых показателей деятельности лизинговой компании

В настоящем разделе рассчитаны основные финансовые показатели и соотношения, позволяющие проанализировать результаты деятельности лизинговой компании и дать им оценку, а также сделать прогноз ожидаемых будущих результатов.

Таблица. Сводный анализ финансово-хозяйственной деятельности организации:

|

Показатель |

на конец 2008г. |

на конец 2009г. |

на конец 2010г. |

||

|

А. Исходные показатели финансового положения по бухгалтерской отчетности |

|||||

|

Общая стоимость имущества (ф.1, стр 300) |

|||||

|

Внеоборотные активы (ф.1, стр 190) |

|||||

|

Оборотные активы (ф.1, стр 290) |

|||||

|

Запасы и затраты (ф.1, стр 210) |

|||||

|

дебиторская задолженность (ф.1, стр 230+240) |

|||||

|

краткосрочные финансовые вложения (ф.1, стр 270) |

|||||

|

денежные средства (ф.1, стр 260) |

|||||

|

Капитал и резервы (ф.1, стр 490) |

|||||

|

Долгосрочные обязательства (ф. 1, стр 590) |

|||||

|

Краткосрочные обязательства (ф. 1, стр 690) |

|||||

|

Нетто-объем продаж (ф. 2, стр 020) |

|||||

|

Издержки производства и реализации (ф.2, стр 030+стр050+стр060) |

|||||

|

в т.ч. пропорциональные расходы (ф.2, стр 030) |

|||||

|

Прибыль от реализации (ф.2, стр 070) |

|||||

|

Операционная прибыль или прибыль до вычета налога (ф.2, стр 240) |

|||||

|

Чистая прибыль (ф.2, стр 300) |

|||||

|

Остаточная стоимость основных средств (ф. 1, стр 110) |

|||||

|

Уставный капитал(ф.1, стр 410) |

|||||

|

Б. Показатели качества управления капиталом и деловой активности |

|||||

|

Чистые активы* (1А-5А-6А), или собственный капитал (4А) |

|||||

|

Чистые оборотные активы (3А-6А), или собственные оборотные средства (4А+5А-2А) |

|||||

|

Авансированный капитал (1А-6А) |

|||||

|

Отношение чистых активов к уставному капиталу (18Б/16А), норматив>=1,0 |

|||||

|

Удельный вес собственных оборотных активов в чистых активах (19Б/18Б*100), % |

|||||

|

Коэффициент обеспеченности собственными оборотными средствами (19Б/3А), норматив >=0,2 |

|||||

|

Общая сумма обязательств предприятия (5А+6А) |

|||||

|

Коэффициент банкротства (24Б/1А), критический >=0,85, т.е. не более 0,85 |

|||||

|

Коэффициент отношения дебиторской и кредиторской задолженности (3,2А/6А) норматив <= 0,5 |

|||||

|

Коэффициент деловой активности или коэффициент трансформации (7А/1А). Этот коэффициент показывает, сколько рублей чистой выручки от реализации трансформировалось с каждого рубля активов, или насколько интенсивно оборачиваются активы предприятия |

|||||

|

Период оборота авансированного капитала (20Б*365/7А), дней |

|||||

|

Период оборота оборотных активов (3А/7А*365), дней |

|||||

|

Период оборачиваемости материально-производственных запасов (3,1А/8А*365), дней |

|||||

|

Период расчета с кредиторами (6А/8А*365), дней |

|||||

|

Период расчета с дебиторами (365/2*(7А/(3.2Анач+3.2Акон))), дней |

|||||

|

Производственно-коммерческий цикл, или период оборачиваемости денежных средств (30Б-31Б+32Б), дней |

|||||

|

Стоимость реальных активов (15А+3,1А) |

|||||

|

В. Показатели платежеспособности (ликвидности) |

|||||

|

Коэффициент общей платежеспособности (35Б/24Б) |

|||||

|

Коэффициент текущей ликвидности (3А/6А), норматив >=1,5 |

|||||

|

Коэффициент промежуточной ликвидности ((3А-3,1А)/6А), нормальным признается уровень не менее 0,5 |

|||||

|

Коэффициент абсолютной ликвидности ((3,3А+3,4А)/6А), нормальная величина от 0,05 до 0,1 |

|||||

|

Ликвидность материально-производственных запасов (38В-39В) |

|||||

|

Ликвидность дебиторской задолженности |

|||||

|

Коэффициент налогообложения прибыли |

|||||

|

Г. Показатели рентабельности |

|||||

|

Рентабельность продаж по валовой прибыли ((7А-8.1А)/7А*100), % |

|||||

|

Удельный вес пропорциональных затрат в нетто-выручке от реализации (8,1А/7А*100) или (100-46Г),% |

|||||

|

Результат от реализации сверх пропорциональных затрат (7А-8,1А) |

|||||

|

непропорциональные затраты (8А-8,1А) |

|||||

|

Результат от реализации (48Г-49Г=9А) |

|||||

|

Порог рентабельности, или "мертвая точка" (49Г/46Г*100). Это нетто-объем продаж, при котором коммерческая маржа равна нулю, или, другими словами, порог рентабельности показывает, на какую сумму предприятие должно произвести и реализовать продукцию, чтобы покрыть постоянные издержки |

|||||

|

Рентабельность продаж по прибыли от реализации (9А/7А*100), % |

|||||

|

Рентабельность продукции (9А/8А*100) или (52Г/(100-52Г)*100),% |

|||||

|

Рентабельность продаж по прибыли до вычета налогов, или коммерческая маржа (10А/7А*100),% |

|||||

|

Рентабельность продаж по чистой прибыли (11А/7А*100),% |

|||||

|

Рентабельность активов по прибыли до вычета налогов (10А/1А*100) или (53Г*27Б),% |

|||||

|

Рентабельность активов по чистой прибыли (11А/1А*100), % |

|||||

|

Рентабельность авансированного капитала (11А/20Б*100),% |

|||||

|

Рентабельность реального капитала (11А/35Б*100),% |

|||||

|

Рентабельность собственного капитала (11А/18Б*100),% |

|||||

|

Отношение чистой прибыли к уставному капиталу (11А/16А), раз |

|||||

|

Д. Показатели финансовой устойчивости и гибкости предприятия |

|||||

|

Коэффициент финансовой независимости, или коэффициент автономии (18Б/1А), номинальная величина >=0,5 |

|||||

|

Коэффициент собственности (18Б/24Б), норматив >=2 |

|||||

|

Коэффициент финансовой зависимости (1-62Д) |

|||||

|

Коэффициент финансового риска, или плечо финансового рычага (24Б/18Б) или (1/63Д), норма <=0,5 |

|||||

|

Коэффициент реального капитала в активах (35Б/1А) |

|||||

|

Коэффициент оборотных активов в реальном капитале (3А/35Б) |

|||||

|

Коэффициент собственного капитала на 1 рубль собственных оборотных средств (18Б/19Б) |

|||||

|

Балансовая увязка коэффициента финансового риска с факторами финансовой гибкости (65Д=(64Д/68Д/69Д/23Б/70Д)) |

|||||

|

Коэффициент маневренности собственных средств (19Б/(18Б+5А)) Доля собственных оборотных средств в авансированном капитале. Чем выше этот коэффициент, тем маневреннее, гибче управление финансово-хозяйственной деятельностью на предприятии |

|||||

|

Запас "финансовой прочности" ((7А-51Г)/7А*100), % Означает, что при неблагоприятной конъюнктуре предприятие может сокращать объем продаж в размере запаса "финансовой прочности", пока не достигнет «мертвой точки», в которой рентабельность продаж будет нулевой (51Г) |

Финансово-экономическая интерпретация показателей . Показатели качества управления капиталом

Отношение задолженности к активам представляет собой первичную и самую широкую оценку, которую можно сделать, стремясь оценить риск кредитора.

Результат расчета по итоговым данным каждого из трех лет работы организации показал следующие результаты: 2008г. - 42,84%, 2009г. - 70,18%, 2010г. - 57,96%. Это означает, что в течение трех лет предприятие получало заемных средств от 42% до 70%. Для того, чтобы избежать риска банкротства, необходимо добиваться минимизации данного показателя. Однако, для лизинговой компании, деятельность которой напрямую связана с привлечением заемных средств, то необходимо, наоборот, увеличивать долю обязательств, стремясь к увеличению прибыли за счет положительного финансового рычага. Но опять же, вследствие увеличения доли заемных ресурсов в структуре капитала компании приведет к увеличению риска не только для самой компании, но и для ее банков-кредиторов.

Если обратить внимание на соотношение дебиторской задолженности к обязательствам, то прослеживается прямая зависимость, причем сумма дебиторской задолженности всегда больше суммы обязательств. Это объясняется спецификой деятельности организации, которая получает финансовые средства под осуществление своей деятельности и производит погашение платежей банку-кредитору из лизинговых платежей клиента компании:

Коэффициент обеспеченности собственными оборотными средствами - доля чистых оборотных активов в суммарных оборотных активах. Данный показатель очень важен для оценки банками-кредиторами деятельности лизинговой компании и обязателен для применения в соответствии с Постановлением Министерства финансов Республики Беларусь. С соответствие с годами он составил: 0,95; 0,83; 0,84, что превышает норматив 0,2 в 4 раза. Это говорит о том, что предприятие не испытывает дефицита собственных оборотных средств (обеспечены долгосрочными кредитами и займами).

Коэффициент банкротства - (или Коэффициент обеспеченности финансовых обязательств активами) отношение общей суммы обязательств организации к валюте баланса. Замечена следующая динамика: 0,43; 0,70; 0,58. Для лизинговой компании этот показатель не должен превышать 0,85, так и произошло, поэтому риск банкротства предприятия в исследуемых периодах отсутствует.

Коэффициент отношения дебиторской и кредиторской задолженности - показывает, какая часть кредиторской задолженности покрывается за счет дебиторской. Для устойчивого состояния организации необходимо, чтобы дебиторская задолженность была меньше краткосрочной кредиторской (нормальное соотношение <= 0,5). В моем проекте прослеживаются показатели по годам: 12,68; 5,25; 5,89. Это значительно больше нормального соотношения, но ведь в данном случае необходимо учитывать, что дебиторская задолженность лизинговой компании - это остатки платежей клиентов за весь период лизинга, а краткосрочные обязательства - кредиты и займы сроком до одного года, которые составляли от 4% до 16% источников финансовых ресурсов. Таким образом, объективнее было бы брать за основу другую формулу:

За три исследуемых периода получатся следующие результаты: 1,33; 1,20; 1,54. Данные показатели хоть и приблизились к нормативному, но все равно превысили его практически в 3 раза. Это говорит о системности данного показателя и о специфике лизинговой деятельности. Из этого можно сделать вывод, что для оценки лизинговой компании данный коэффициент практически бесполезен.

Показатели деловой активности

Эти показатели позволяют проанализировать насколько эффективно предприятие использует свои средства. К этой группе относятся различные показатели оборачиваемости, которые имеют большое значение для оценки финансового положения компании, поскольку скорость оборота средств или скорость трансформации их в денежную форму, оказывает непосредственное влияние на платежеспособность предприятия.

Коэффициент деловой активности представляет собой отношение нетто-объема продаж к валюте баланса. Этот коэффициент показывает сколько рублей чистой выручки от реализации превратилось с каждого рубля активов, или на сколько эффективно оборачиваются активы предприятия. Для лизинговой компании получились следующие показатели: 0,52; 0,84; 0,07. Падение данного показателя является отрицательной чертой и обусловлено покрытием убытка 2009г.

Оборачиваемость дебиторской задолженности показывает сколько раз в среднем дебиторская задолженность превращалась в денежные средства в течение отчетного периода. Средний срок погашения дебиторской задолженности составил: 323; 505; 3 017 дней. Оборачиваемость дебиторской задолженности имеет резкую тенденцию к увеличению. К концу 2010г. этот показатель уже составляет чуть более 8-ми лет. Данная тенденция является явно отрицательной, и связана она с долгосрочными крупными договорами лизинга, у ООО «Алекс-лизинг» появился «критический покупатель», имеющий более 40% в объеме реализации. В случае неуплаты лизинговых платежей таким клиентом в течение 2-ух - 3-х месяцев, лизинговая компания рискует стать банкротом.

Оборачиваемость кредиторской задолженности рассматривается как частное от деления издержек от производства и реализации на среднегодовую стоимость кредиторской задолженности. Этот показатель показывает среднее количество дней, которое требуется организации для оплаты ее счетов. По общему правилу расчета такого показателя получились следующие показатели по годам: 32; 77; 819 (или чуть более 2-х лет).

Однако общее правило не показывает полное видение среднегодовой стоимости кредиторской задолженности. Как показывает анализ пассива баланса, от 38% до 55% валюты баланса составляют долгосрочные обязательства, а короткими денежными средствами организация пользуется редко. Поэтому следует применить иную формулу.

ООО «Алекс-лизинг» за отчетный период в среднем заключает 65 договоров лизинга, из них: 8 сроком до 1 года, 11 сроком до 2 лет, 33 сроком до 3 лет, 13 сроком до 5 лет. Таким образом, средняя продолжительность договоров лизинга: ((8*1)+(11*2)+(33*3)+(13*5))/65 = 2,98 или 3 года. Теперь посчитаем оборачиваемость кредиторской задолженности по следующей формуле:

Краткосрочные обяз. + (Долгосрочны обяз. / средняя продолжительность договоров) * отчетный период / Издержки производства и реализации

Реальное количество дней по годам составило: 124 дня; 162 дня; 1 594 дня или 4,3 года. Это говорит об увеличении кредитов, предоставляемых организации, а также о более продолжительных кредитных договорах. Динамика является положительной, т.к. «свободные» деньги предприятие может использовать для погашения более длительных договоров, что приведет к увеличению прибыли, но в долгосрочной перспективе.

Производственно-коммерческий цикл или период оборачиваемости денежных средств характеризует организацию финансирования производственной деятельности и отражает часть производственного цикла, не профинансированного за счет участников производственного процесса. Реальное количество дней данного цикла по годам составило: 203; 344; 1 438 или 4 года. Постоянный рост данного показателя это следствие очень низкого значения материально-производственных запасов (связано со спецификой предприятия) с одной стороны, и очень высокого значения кредиторской задолженности с другой стороны. ООО «Алекс-лизинг» всегда получает лизинговые платежи раньше, чем гасит кредиторскую задолженность перед банками-кредиторами. Обычно разница между получением лизинговых платежей и погашением задолженности банку составляет до 15 календарных дней.

Показатели платежеспособности (ликвидности)

Ликвидность актива - способность его преобразовываться в денежные средства. Показатели платежеспособности очень важны как для лизинговой компании, так и для банка-кредитора, который выделяет денежные средства для осуществления деятельности такой компании. Смысл показателей ликвидности состоит в сравнении величины текущих задолженностей организации и его оборотных средств, которые призваны обеспечить погашение этих задолженностей.

Первоочередной характеристикой для определения платежеспособности может служить разность между величиной оборотных средств и краткосрочных задолженностей, которая носит название «собственные оборотные средства» или «working capital». Величина собственных оборотных средств лизинговой компании на протяжении исследуемых периодов составляла (в млн. рублей): 26 036; 8 571; 24 542. После провального 2009г. вновь наблюдается увеличение данного показателя, что является положительной динамикой и означает, что предприятие имеет резервы для расширения деятельности. Однако, не будем забывать, что на основании проведенного анализа актива баланса, дебиторская задолженность составляет существенную часть оборотных активов организации до 89% к концу 2010г. Это означает, что платежеспособность лизинговой компании практически полностью зависит от платежеспособности ее лизингополучателей.

Коэффициент общей платежеспособности показывает способность покрыть все обязательства предприятия реальными активами. На протяжении трех лет данный коэффициент не может радовать организацию, к тому же имеет тенденцию к снижению к концу 2010г.: 0,02; 0,03; 0,01. Это означает, что к концу 2010г. организация, при ее ликвидации, способна расплатиться со своими кредиторами лишь на 1% от общей суммы задолженности. Это безусловно повышает риск банкротства предприятия, однако деятельность лизинговой компании постоянно связана с такими рисками и не сможет свести, особенно в краткосрочной перспективе, их к нолю.

Коэффициент текущей ликвидности представляет собой отношение текущих активов к текущим обязательствам и демонстрирует способность компании вовремя выполнять свои краткосрочные финансовые обязательства. Значение данного показателя для лизинговой компании не должно быть ниже 1,5. Данный коэффициент находится на протяжении трех лет на очень высоком уровне, особенно в 2008г. - 22,08, 2009г. - 6,03, и в 2010г. рост до 6,24. Однако чересчур высокий коэффициент 2008г. не стоит принимать всерьез, т.к. 36,6% его части составили краткосрочные финансовые вложения, которые по меркам 2008г. считались балансовой стоимостью объектов лизинга. Если из оборотных активов вычесть краткосрочные финансовые вложения: 27 271 - 9 986 = 17 285, и пересчитать результат, то он все равно будет очень высок, коэффициент 14. А также высокие значения данного коэффициента можно объяснить малой долей краткосрочных обязательств от 4,54% до 16% валюты баланса.

Коэффициент промежуточной ликвидности характеризует возможность предприятия рассчитываться по краткосрочным обязательствам не только денежными средствами и краткосрочными финансовыми вложениями, но и средствами в расчетах. Компания считается платежеспособной, если значение данного коэффициента не ниже 0,5. Анализ выявил результаты трех лет: 21,96; 6,02; 6,32. Пересчитаем показатель 2008г. по предыдущей схеме, коэффициент получится: 13,87. Такие высокие показатели дают запас прочности лизинговой компании, тем более что ее деятельность связана с риском и прежде всего с риском не погашения задолженности лизингополучателями. Данный факт является актуальным для предприятия, так как коэффициент ликвидности дебиторской задолженности с 2009г. по 2010г. увеличился, что указывает на замедление темпов роста возврата денежных средств предприятия.

Коэффициент абсолютной ликвидности характеризует способность компании досрочно погасить кредиторскую задолженность и является наиболее жестким критерием ликвидности предприятия. На протяжении трех лет мы видим значительное снижение данного коэффициента: 8,6; 0,77; 0,33 при норме от 0,05 до 0,1. Показатель 2008г. снова не актуален, при пересчете он равен 0,51 (денежные средства / краткосрочные обязательства). Таким образом, в 2008г. предприятие могло досрочно погасить 51% краткосрочных обязательств, в 2009г. - 77% и в 2010г. - 33%. Значительный выброс показателя на конец 2009г. свидетельствует о нерациональном использовании денежных средств, об отсутствии платежной дисциплины, что делает его негативным моментом.

Показатели ликвидности свидетельствуют о том, что предприятию необходимо более эффективно использовать денежные средства, например, использовать при краткосрочной сделке.

Показатели рентабельности (доходности)

Показатели рентабельности позволяют дать оценку эффективности использования менеджментом предприятия его активов.

Рентабельность продаж по валовой прибыли (коэффициент маржинального дохода) показывает сколько валовой прибыли зарабатывает предприятие с 1 рубля выручки. За рассматриваемый период времени наблюдается существенное падение рентабельности продаж, по годам: 75,68%; 8,6%; 5,96%. Это отрицательная тенденция, которая говорит о снижении эффективности коммерческой деятельности и означает уменьшение вклада (суммы покрытия) в чистую прибыль предприятия с каждого рубля выручки.

Удельный вес пропорциональных затрат в нетто-выручке от реализации составил за исследуемый период соответственно: 24,32%; 91,4%; 94,04%. С 2009г. по 2010г. сохраняется достаточно высокий уровень удельного веса пропорциональных затрат в выручке, что может быть следствием низкого уровня рентабельности продаж.

Рентабельность продаж по прибыли от реализации показывает долю валовой прибыли в каждом рубле выручки. В целом наблюдается невысокий уровень рентабельности продаж за три года (2,07%; 8,6%; 5,96%), что, возможно, является следствием несбалансированности ценовой стратегии либо другие причины, требующие более глубокого анализа.

Рентабельность активов (ROA) оценивается путем сопоставления чистой прибыли с общей суммой активов по балансу. Суть показателя рентабельности состоит в характеристике того, насколько эффективно был использован каждый привлеченный рубль.

Таблица. Составим таблицу для подсчета результатов:

Как видно из таблицы, рентабельность активов лизинговой компании имела явную тенденцию к снижению. Это объясняется резким падением оборачиваемости активов, несмотря на резкий рост рентабельности продаж по чистой прибыли и связано со снижением прибыльности продаж.

Рентабельность собственного капитала (ROE) характеризует эффективность использования только собственных источников финансирования предприятия. Рентабельность капитала и доля прибыли, которую компания направляет на свое развитие, служат основой формирования свободного денежного потока, а его величина влияет на стоимость предприятия.

Этот показатель для лизинговой компании имеет следующие значения: 2,23%; 3,96%; 2,75%. Таким образом, отдача от собственного на конец каждого периода составляла: 0,02; 0,04 и 0,03 рубля соответственно. Это говорит об очень низкой эффективности собственного капитала.

Талица. Сопоставим рентабельность активов и собственного капитала:

Рентабельность собственного незначительно изменялась на ряду с палением рентабельности активов, при этом рентабельность собственного капитала всегда остается выше рентабельности активов. Из этого выходит, что например, в 2010г. один рубль собственных средств организации приносил 0,03 рубля его владельцу, а один рубль, привлеченный в компанию, зарабатывал всего 0,01 рубль («эффекта финансового рычага»).

В целом показатели рентабельности для лизинговой компании низкие, что говорит о заниженной стоимости услуг и связано, прежде всего, с большой конкуренцией в данной сфере.

Показатели финансовой устойчивости и гибкости предприятия

Коэффициент финансовой независимости или автономии - показывает долю собственности владельцев предприятия в общей сумме авансированных средств. Норматив для данного показателя >=0,5. Для анализируемого предприятия данный коэффициент равен: 0,57; 0,30; 0,42 соответственно по анализируемым годам. В 2008г. 57% активов сформировано за счет собственных средств компании. Однако, в 2009г. и в 2010г. замечены величины, не дотягивающие до нормального коэффициента >=0,5 и означает это, что предприятие в состояние погасить долги за счет собственных источников только от 30% до 42%. Увеличение с 2009г. по 2010г. на 12% доли собственных средств, является положительной тенденцией для компании, что может сделать ее более привлекательной для привлечения заемных средств.

Коэффициент финансовой зависимости показывает насколько активы предприятия финансируются за счет заимствований. Показатели за три года составили: 0,43; 0,70; 0,58. Выходит, что только в 2008г. предприятие зависело от заимствований на 43%, а в остальные периоды эта зависимость составила от 58% до 70%. При таких коэффициентах предприятие считается не безопасным, однако при оценке банками-кредиторами деятельности лизинговой компании делается акцент на специфику ее деятельности, в частности привлечения заемных средств.

Коэффициент собственности представляет собой отношений собственного капитала к общей сумме обязательств организации. Так как лизинговая компания в основном работает за заемные средства, то не удивительно, что коэффициент не сможет принимать безопасное значение >= 2, что и подтверждают результаты исследования за три года работы: 1,33; 0,42; 0,73.

Коэффициент финансового риска или плечо финансового рычага - это отношение общей суммы обязательств к чистым активам. Его значение не должно превышать 0,5, иначе финансовый риск организации будет велик. За три года получились следующие значения: 0,75; 2,35; 1,38, что свидетельствует о большем риске предприятия. Обнадеживает значительное уменьшение данного коэффициента к концу 2010г.

Коэффициент оборотных активов в реальном капитале представляет собой соотношение оборотных активов и стоимости реальных активов. За три исследуемых периода замечен как резкий спад, так и резкое увеличение данного показателя: 100,26; 52,96; 192,98. Значительный рост данного показателя произошел благодаря увеличению дебиторской задолженности и денежных средств к концу 2010г., что является положительной тенденцией.

Коэффициент собственного капитала на 1 рубль собственных оборотных средств - это степень зависимости собственных средств предприятия от величины чистых оборотных активов. Вследствие превышения темпа роста оборотных активов по сравнению с темпом роста кредиторской задолженности организация испытывает дефицит собственных средств, что и демонстрируют показатели: 0,60; 0,37; 0,52.

Коэффициент маневренности собственных средств - это доля собственных оборотных средств в авансированном капитале. Он указывает на степень мобильности (гибкости) использования собственных средств, а также на способность предприятия поддерживать уровень собственного оборотного капитала и пополнять оборотные средства в случае необходимости за счет собственных источников. На протяжении трех лет, лизинговая компания имела прекрасную гибкость управления финансово-хозяйственной деятельностью, что и показывает почти неизменный коэффициент: 1; 0,96; 0,95. Это говорит о том, что предприятие способно поддержать уровень собственного капитала за счет собственных источников почти полностью.

Показанные коэффициенты свидетельствуют о том, что компания ведет рискованную деятельность. На протяжении всего исследуемого периода предприятие зависимо от внешнего финансирования с тенденцией усиления этой зависимости, т.е. финансовая устойчивость предприятия крайне низкая.

Оценка банкротства ООО « Алекс-лизинг »

Для оценки банкротства лизинговой компании можно использовать Белорусскую методику оценки и Z-модели Альтмана.

1. Белорусская методика основана на трех основных «нормативных значениях коэффициентов платежеспособности, дифференцированных по отраслям (подотраслям) народного хозяйства». Так как деятельность лизинговой компании не относится ни к одной отрасли (подотрасли), то относим ее к «прочим отраслям» и получаем следующие нормативные коэффициенты: коэффициент текущей ликвидности (К тл) >=1,5 , коэффициент обеспеченности собственными оборотными средствами (К осос) >=0,2 , коэффициент обеспеченности финансовых обязательств активами (К офоа) <=0,85.

Таблица. Составим данные по годам с использованием ранее высчитанных коэффициентов:

|

Наименование показателя |

На конец 2008г. |

На конец 2009г. |

На конец 2010г. |

|

|

коэффициент текущей ликвидности (К тл) |

||||

|

коэффициент обеспеченности собственными оборотными средствами (К осос) |

||||

|

коэффициент обеспеченности финансовых обязательств активами (К офоа) |

||||

|

Не банкрот |

Не банкрот |

Не банкрот |

Согласно Белорусской модели лизинговая компания не является банкротом, однако на конец периода повышается вероятность банкротства.

2. Теперь изучим наиболее распространенные в практике прогнозирования возможного банкротства, предложенные американским профессором Э. Альтманом Z-модели:

1) 2-х факторная модель Альтмана. В этой модели выбираются два показателя, от которых зависит вероятность банкротства: коэффициент текущей ликвидности (Ктл) и коэффициент финансовой зависимости (Кфз). Формула для расчета имеет следующий вид:

Z= - 0,3877 - 1,0736*Ктл + 0,0579*Кфз

Z(2008г.) = - 0,3877 - 1,0736*14 + 0,0579*0,43 = - 15,38895 ? - 15,39

Z(2009г.) = - 0,3877 - 1,0736*6,03 + 0,0579*0,7 = - 6,32897 ? - 6,33

Z(2010г.) = - 0,3877 - 1,0736*6,34 + 0,0579*0,58 = - 7,160763 ? - 7,16

Таким образом, на протяжении трех исследуемых периодов, значение Z < 0. Согласно 2-х факторной модели Альтмана, вероятность банкротства составляет менее 50%. Лизинговая компания далеко не банкрот и в ближайшей перспективе банкротства не произойдет.

Однако, данная модель менее точна в прогнозировании так как не учитывает влияние других важных показателей (рентабельность, отдача активов, деловая активность предприятия).

2) Поэтому используем 5-ти факторную модель Альтмана для более точного прогноза. Оценим вероятность банкротства для каждого из анализируемых периодов с использованием модифицированного варианта формулы (для предприятий, акции которых не котируются на бирже), т.к. лизинговая компания не является акционерным обществом.

Z= 0,717*х 1 +0,847*х 2 +3,10*х 3 +0,42*х 4 +0,995*х 5

х 1(2008) = 27 271 / 27 399 = 0,995328

х 2(2008) = 285 / 27 399 = 0,010402

х 3(2008) = 2 455 / 27 399 = 0,089602

х 4(2008) = 15 660 / (10 504 + 1 235) = 1,334015

х 5(2008) = 14 255 / 27 399 = 0,520274

Z (2008) = 0,717*0,995328 + 0,847*0,010402 + 3,10*0,089602 + 0,42*1,334015 + 0,995*0,520274 = 2,078186 ? 2,08

х 1(2009) = 10 274 / 10 593 = 0,969886

х 2(2009) = 250 / 10 593 = 0,023600

х 3(2009) = 5 822 / 10 593 = 0,549608

х 4(2009) = 3 159 / (5 731 + 1 703) = 0,424939

х 5(2009) = 8 884 / 10 593 = 0,838667

Z (2009) = 0,717*0,969886 + 0,847*0,0236 + 3,10*0,549608 + 0,42*0,424939 + 0,995*0,838667 = 3,432132 ? 3,43

х 1(2010) = 29 140 / 30 455 = 0,956822

х 2(2010) = 617 / 30 455 = 0,020259

х 3(2010) = 13 189 / 30 455 = 0,433065

х 4(2010) = 12 802 / (13 055 + 4 598) = 0,725203

х 5(2010) = 2 180 / 30 455 = 0,071581

Z (2010) = 0,717*0,956822 + 0,847*0,020259 + 3,10*0,433065 + 0,42*0,725203 + 0,995*0,071581 = 2,421511 ? 2,42

Таким образом, имеет следующие результаты:

Z (2008) = 2,08 > 1,23

Z (2009) = 3,43 > 1,23

Z (2010) = 2,42 > 1,23

Таблица. Сопоставим модели Альтмана для оценки банкротства:

Из данного исследования можно сделать вывод, что вероятность банкротства лизинговой компании на протяжении исследуемого периода мала, однако есть тенденция к ее увеличению, которая видна и в Белорусской модели. Предприятие не банкрот и в краткосрочной перспективе банкротство ему не угрожает.

Заключение о финансовом состоянии предприятия и предложения по совершенствованию работы

Проведенный анализ выявил как позитивные, так и негативные моменты финансово-хозяйственной деятельности лизинговой компании ООО «Алекс-лизинг».

Основные положительные тенденции на протяжении трех лет:

Увеличение валюты баланса, т.е. стоимости имущества;

Увеличение суммы оборотных активов;

Увеличение собственного капитала и резервов;

Увеличение дебиторской задолженности по отношению к обязательствам организации;

В краткосрочной перспективе организации не грозит банкротство.

2009 год не задался для лизинговой компании в целом. Ухудшились почти все показатели финансово-хозяйственной деятельности, а некоторые резко упали. Резко уменьшилась величина собственных оборотных средств, что связано с резким уменьшением собственного капитала и долгосрочных обязательств. Уменьшился показатель прибыли предприятия. Это следствие кризисного явления экономики 2009г., когда компании пришлось работать больше за счет собственного капитала, а не заемного, т.к. банки-кредиторы отказывались кредитовать лизинговые компании, а клиенты не желали заключать договора лизинга в условиях неопределенности экономики.

На конец 2010г. произошло улучшение финансового состояния лизинговой компании по всем показателям. Однако, значения коэффициентов собственности, финансовой независимости еще достигли нормативных значений. Коэффициент ликвидности дебиторской задолженности за последний год увеличился, что указывает на замедление темпов роста возврата денежных средств организации.

По сравнению с 2008г. лизинговая компания снизила свою рентабельность, в основном в части использования суммарных активов, а рентабельность использования собственного капитала увеличилась, но совсем не на много. При этом рентабельность собственного капитала была всегда выше рентабельности активов.

В целом лизинговая компания не является достаточно устойчивым предприятием в финансовом отношении, так как при анализе ее финансово-хозяйственной деятельности получены неблагоприятные значения таких важных показателей, как коэффициент автономии, собственности, финансовой зависимости, финансового риска. Все это объясняется не достаточно высокой долей собственных средств в пассиве баланса, но определенно является спецификой деятельности.

С провального 2009г. по конец 2010г. к положительным моментам относятся растущие показатели чистых активов, авансированного капитала, собственных оборотных средств, обеспеченности собственными оборотными средствами, увеличение суммы чистой прибыли, превышение суммы дебиторской задолженности над кредиторской, а также отсутствия на протяжении трех лет рисков банкротства предприятия как по белорусской, так и по международной методике.

Все показатели рентабельности на конец 2010г. являются положительными, и многие из них принимают достаточно высокие значения, что говорит о том, что лизинговая компания имеет реальную прибыль.

Принять меры по недопущению нерациональной кредитной политики, которая может привести к чрезмерному кредитованию и наличию безнадежных долгов, что приведет к неплатежеспособности предприятия при удовлетворительных коэффициентах ликвидности;

Поддерживать взаимоотношения с поставщиками объектов лизинга, постоянными клиентами, не только с целью увеличения продаж, но и снижения просроченной дебиторской задолженности;

Подобные документы

Лизинг: понятие, классификация, формы и содержание, экономическое значение в деятельности предприятия. Финансово-экономическая характеристика ЗАО "Сбербанк-Лизинг". Анализ внешней и внутренней среды. Мероприятия по привлечению финансовых ресурсов.

дипломная работа , добавлен 10.03.2015

Анализ лизинговых операций на предприятии. Рекомендуемые лизинговые схемы в коммерческой деятельности. Анализ финансово-экономических показателей предприятия. Цели, методы и технология использования финансового лизинга в современных рыночных условиях.

дипломная работа , добавлен 06.11.2015

Методика расчета лизинговых платежей современного предприятия. Характеристика финансово-хозяйственной деятельности ОАО "Чарз". Место лизинга в комплексе мер по повышению инвестиционной активности организации. Оценка состава и структуры активов компании.

курсовая работа , добавлен 01.06.2014

Лизинг как финансовый инструмент, вид инвестиционной деятельности - приобретение имущества и сдача его в аренду на определенный срок и установленную плату; основные понятия, формы и виды; выгоды и функции. Расчет и анализ эффективности лизинга и кредита.

курсовая работа , добавлен 29.04.2011

Экономическая сущность лизинга, его основные виды. Анализ хозяйственной деятельности и финансового состояния предприятия. Состав затрат и себестоимость продукции. Планирование и сущность лизинговой операции на предприятии, анализ ее эффективности.

курсовая работа , добавлен 16.05.2016

Лизинг как форма посреднической деятельности. Понятие, функции, сущность, специфика и виды лизинга. Обзор рынка и проблемы осуществления лизинговых услуг в России. Основные направления и рекомендации по повышению эффективности лизинговой деятельности.

дипломная работа , добавлен 28.04.2011

Экономическая сущность и основные виды лизинга как вида финансовых услуг. Изучение технологии заключения лизингового договора. Анализ лизинговой сделки на примере ОАО "ВТБ-Лизинг". Порядок расчета лизинговых платежей и оценка эффективности лизинга.

курсовая работа , добавлен 09.06.2016

Организационно-правовая форма предприятия. Структурный анализ внеоборотных активов. Анализ деловой активности и финансового цикла. Финансовая устойчивость, ликвидность баланса, рентабельность. Рекомендации по улучшению финансового состояния предприятия.

курсовая работа , добавлен 23.10.2012

Основные понятия и виды финансового лизинга, функции и принципы. Объекты и субъекты лизинга, его преимущества и отличия от аренды. Правовое регулирование лизинга в РФ. Налоговые льготы. Лизинговая компания "Дельта лизинг" - анализ деятельности.

курсовая работа , добавлен 04.05.2008

Лизинг как высокоэффективный инструмент привлечения инвестиций в экономику России. Анализ основных направлений деятельности лизинговой компании. Характеристика лизинговой сделки. Современные проблемы использования лизинга в России и пути их решения.

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

Курсовая работа

По дисциплине: Экономика предприятия

Тема: «Анализ коммерческой деятельности лизинговых компаний»

Выполнил:

Студент 2 курса

группы 99006

экономического факультета

Д.С. Шибухов

Проверил:

Молодцова К.А.

г. Казань 2010 г.

Введение

2. Совершенствование механизма лизинговых сделок в коммерческих банках

2.1 Анализ существующей практики и организация договорной работы в проведении операций по финансовому лизингу

2.2 Анализ основных этапов лизинговых сделок в период кризисной экономики в России

2.3 Финансовые методы государственной поддержки развития лизинговой деятельности коммерческих банков

3. Совершенствование методики расчета платежей по операциям лизинга в инвестиционной деятельности коммерческих банков в России

3.1 Анализ действующих расчетов платежей по операциям лизинга

Введение

Российская экономика переживает период глубокого кризиса, характерной чертой которого является высвобождение большого числа экономически активного населения из оборонной промышленности, науки, культуры и образования. Перестройка отечественной экономики сопровождается созданием новых предприятий и ликвидацией большого числа нерентабельных производств, а значит увеличением безработицы среди населения трудоспособного возраста.

С другой стороны, на рынке остро ощущается дефицит товаров и услуг, как массовых, так и специфических, предлагаемых по приемлемым ценам. Для того чтобы они в конечном итоге появились, необходимы только организационные меры.

Таким образом, в настоящее время созданы предпосылки для зарождения и развития новых предприятий, нового бизнеса.

Для организации успешного функционирования нового предприятия необходимы как минимум следующие условия:

Конструктивная бизнес-идея;

Эффективное руководство (менеджмент);

Финансовая основа, которая неотделима от других составляющих бизнеса.

Самый простой и надежный вариант создания финансовой базы - это средства собственников бизнеса, вложенные в предприятие в той или иной форме. Но проблема заключается в том, что начинающие бизнесмены располагают, как правило, недостаточным капиталом. В мировой практике эта проблема решается по-разному. Но суть остается одна. Кто-то (инвестиционный фонд, банк, государство), располагающий деньгами, должен согласиться начать новый (а значит, особо рискованный) бизнес вместе с начинающим предпринимателем. Побудительным мотивом при этом для частных инвесторов служит обычно перспектива высоких прибылей, а для государственных структур - обеспечение занятости или социальная значимость проекта. В современных условиях оказывается, что практически единственным общедоступным источником финансовых ресурсов является коммерческий банк, если он заинтересован работать с начинающим бизнесом. Такая заинтересованность может появиться только тогда, когда, с одной стороны, для инвестирования предлагается проект, приемлемый с точки зрения прибыльности, а с другой - коммерческий банк располагает соответствующими финансовыми ресурсами, которые, как правило, должны быть долгосрочными. Дополнительным стимулом содействия банка начинающему бизнесу может быть желание «вырастить» для себя хорошего клиента, который по прошествии времени будет пользоваться широким спектром банковских услуг. В обстановке, когда конкуренция между коммерческими банками становится все более острой, этот фактор немаловажен.

Конечно, возможна и ситуация, когда в рамках проводимой им политики коммерческий банк в принципе не работает с небольшим развивающимся бизнесом, ориентируясь на крупного, стабильного клиента.

Думается, объективные экономические условия складываются так, что появление и развитие новых предприятий неизбежно. Коммерческие банки, будучи на сегодняшний день главнейшим доступным источником финансовых ресурсов, заинтересованы сотрудничать с новым бизнесом.

Вместе с тем рынок нестабилен, отсутствует объективная оперативная информация о его деятельности, законодательство и налоговая система несовершенны, инфляция непрогнозируемая, у предпринимателей опыт работы и планирования в условиях рынка недостаточен, дефицит квалифицированных консультантов, которые могли бы помочь начинающему предпринимателю спланировать его бизнес, высокий рост преступности - далеко не полный перечень факторов, препятствующих нормальному развитию рыночных отношений в экономике страны.

Надо отметить, что принципиальной особенностью нового бизнеса, с точки зрения оценки банковских рисков, является невозможность применять традиционные методы оценки кредитоспособности, основанные на «историческом материале»: финансовой отчетности за прошлые периоды, сведениях о репутации клиента и т.п. Для нового бизнеса основой оценки способности заемщика выполнить свои обязательства по кредиту (кредитоспособности) служит предлагаемый им бизнес-проект. Соответственно к методам оценки кредитоспособности относятся методы, применяемые для анализа бизнес-планов, так как в основе предлагаемого для кредитования проекта должна лежать эффективная бизнес-идея, оформленная в виде хорошего бизнес-плана. Его наличие является необходимым условием начала рассмотрения кредитной заявки на организацию нового бизнеса.

Современный уровень научно-технического прогресса требует новых подходов к решению проблем инвестиционной политики. В процессе замены средств производства на машины и станки новых поколений, внедрения передовых сложных технологий возникает необходимость в использовании адекватных неординарных методов финансирования, отвечающих новым условиям. При этом главнейшими требованиями к финансированию стали простота и дешевизна замены оборудования, гарантия от инвестиционных рисков.1

В наибольшей степени этим потребностям отвечает лизинг. Постоянно совершенствуясь и трансформируясь, лизинг объединил в себе множество эффективных форм и методов инвестирования и, по существу, оказался не только одним из интереснейших следствий НТР, а и важнейшим средством ее реализации. Недостаточное количество лизинговых операций в России говорит об отсутствии современных методов инвестирования и нашей неподготовленности к вступлению в полноценную рыночную экономику, обращенную на развитие производства.

Цель данной курсовой работы состоит в том, чтобы раскрыть преимущества лизинга как перспективного направления деятельности коммерческих банков, организаций и финансовых институтов и дать представление об основах этой деятельности. Достижению цели подчинены поставленные в работе задачи: рассмотрение экономической сущности лизинга; выработка рекомендаций и предложений по развитию лизинговых отношений в нашей стране; выявление и оценка наиболее эффективных направлений внедрения лизинга в российскую экономику. Предмет рассмотрения - лизинговые отношения коммерческих банков с экономическими субъектами хозяйствования, разновидности их проявления.

Сложившееся в стране экономическое положение сейчас характеризуется как крайне противоречивое. С одной стороны, потребительский рынок насыщен товарами, начал функционировать рынок акций и облигаций, существенно возрос удельный вес услуг, что отражает позитивное развитие торговли, финансовых институтов, банковского сектора, жизненно необходимых для нормального функционирования рыночной экономики. Кроме этого начали формироваться валютный и фондовый рынки.

С другой стороны, сокращается валовой внутренний продукт, что глубоко затрагивает в первую очередь инвестиционную сферу. Для роста же производства необходимо постоянно увеличивать оборотный капитал, источники которого при высоком уровне инфляции, бывшем главной проблемой до последнего времени, практически отсутствуют. В результате - спад производства, рост числа неплатежеспособных предприятий. Главным должником стало само государство, не оплачивающее своевременно заказанную продукцию и услуги, не выполняющее бюджетных обязательств.

коммерческий банк экономика лизинг

1. Роль финансового лизинга в инвестиционной деятельности российских коммерческих банков

1.1 Эволюция механизма участия банков РФ в лизинговых операциях

Анализ существующей практики показал, что на российском лизинговом рынке сегодня присутствуют следующие группы лизингодателей:

коммерческие лизинговые компании - дочерние компании крупных банков: РГ-Лизинг (Сбербанк), Промстрой - лизинг (Промстройбанк), Лизингбизнес (Мосбизнесбанк), Инкомлизинг (Инкомбанк);

коммерческие лизинговые компании, созданные по отраслевому или производственному признаку (Аэролизинг, Лукойл-лизинг);

полукоммерческие лизинговые компании, созданные при участии государственных или муниципальных органов (Агропромлизинг, Московская лизинговая компания, Ликострой), финансируемые за счет соответствующих бюджетов;

лизинговые компании, созданные торговыми компаниями, и прочие лизинговые компании, не имеющие связи ни с банковскими, ни с промышленными, ни с государственными ресурсами (Крейт-лизинг, Петролизинг);

иностранные фирмы - поставщики оборудования, автотранспортных средств и технологий (IVECO, Scania, DAF).

Лизинговые компании, созданные банками, ориентируются на оказание стандартных лизинговых услуг широкому кругу клиентов, что не исключает, с другой стороны, преимущественного обслуживания клиентов «собственного» банка. Обычно банки не только финансируют деятельность дочерних компаний, но и активно поставляют им клиентов из числа тех, кто обращается напрямую в банк за получением кредита на приобретение основных средств. Естественно, что компании, входящие в структуру крупных банков, и сами являются наиболее крупными на рынке, имеющими большой портфель заказов, схожие с западными, а значит, наиболее современные методы работы, квалифицированный персонал.

Лизинговые компании, созданные государственными и муниципальными структурами, жестко ориентированы на осуществление лизинговых сделок с определенными типами клиентов. Условия лизинговых сделок, предлагаемые этими компаниями, а они обычно используют льготное бюджетное финансирование, являются более привлекательными для клиентов, по сравнению с условиями, предлагаемыми коммерческими лизинговыми компаниями, однако доступность их услуг сильно ограничена. Часто перед такими компаниями вопрос эффективности или хотя бы надежности реализуемых лизинговых проектов стоит не так остро, как для коммерческих лизинговых компаний.

Отраслевые лизинговые компании ориентируются на обслуживание предприятий определенной отрасли. По состоянию на начало 1996 г. практически все существующие такие компании деятельности не вели. Во многом «отраслевые» лизинговые компании ориентируются на господдержку. Не ведут деятельности и прочие лизинговые компании, дочерние предприятия различных торговых домов, фирм-производителей, а также созданные частными лицами. Не имея доступа к достаточным финансовым ресурсам, эти компании лизинговых сделок не заключают. Ряд иностранных фирм-производителей (в основном это касается рынка большегрузных автомобилей) используют лизинг в качестве инструмента сбыта своей продукции. Лизинговые сделки, заключаемые ими, обычно предусматривают участие российского банка, приемлемого для иностранной фирмы, выдающего гарантию за своего клиента конечного лизингополучателя.

Ряд лизинговых компаний наравне с собственно лизингом использует в своей деятельности механизм купли-продажи имущества в рассрочку. Несмотря на то, что по сути определений лизинга как вида деятельности и договора лизинга как подвида договора аренды, такие операции не имеют никакого отношения к лизингу, они тем не менее соответствуют «упрощенному» пониманию лизинга со стороны клиентов как сделки, в которой:

а) кредитор финансирует приобретение заемщиком некоторого имущества;

б) финансирование осуществляется не в денежной, а в натуральной форме;

в) финансируемое имущество является обеспечением сделки через сохранение на него права собственности кредитора:

г) заемщик оплачивает периодически платежи, возмещающие как средства, вложенные кредитором на начальном этапе сделки, так и создающие доход.

Нельзя не отметить, что ряд банков (Восток-Запад, Российский кредит, Межпромбанк) выбрали для себя способ участия в лизинговых сделках не через дочернюю лизинговую компанию, а через механизм выдачи гарантий в пользу лизинговых компаний (обычно иностранных). Такая деятельность также не является лизингом, однако и в отношении данных субъектов рынка сложилось мнение о том, что они «занимаются лизингом».

Лизинговый процесс осуществляется, как правило, в три этапа. Сначала проводится подготовительная работа по заключению юридических соглашений (договоров). Этому предшествует подробное изучение всех условий и особенностей каждой сделки. После чего оформляются: заявка, получаемая Лизингодателем от будущего Лизингополучателя, заключение о платежеспособности Лизингополучателя и эффективности лизингового проекта, заказ-наряд, направляемый Поставщику оборудования Лизингодателем, кредитный договор, заключаемый Лизингодателем (лизинговой Компанией) с Банком о предоставлении ссуды для проведения лизинговых сделок.

На втором этапе лизингового процесса в трех- и двухсторонних договорах производится юридическое закрепление лизинговой сделки. При этом оформляются: договор купли-продажи оборудования (имущества) в лизинг, акт приемки его в эксплуатацию, лизинговое соглашение, договор на техническое обслуживание передаваемого в лизинг оборудования (имущества).

Третий этап лизингового процесса охватывает период использования оборудования (имущества). При этом ведется бухгалтерский учет и отчетность по всем лизинговым операциям, осуществляется выплата Лизингодателю лизинговых платежей, а по истечению срока лизинга оформляется дальнейшее использование оборудования (имущества).

Основным документом лизинговой сделки, в котором отражаются основные отношения, является лизинговое соглашение. Оно заключается между Лизингодателем и Лизингополучателем, где указывается, что Лизингополучателю предоставляется в пользование для производственной эксплуатации оборудование (имущество). Лизинговое соглашение вступает в силу с момента подписания акта приемки оборудования (имущества), как объекта сделки в эксплуатацию и действует в течение оговоренного в нем срока. Акт приемки оформляется Лизингополучателем, а подписывается всеми сторонами, участниками лизинговой сделки, т.е. Лизингодателем, Лизингополучателем и Поставщиком - изготовителем.

После оформления акта приемки оборудования (имущества) в эксплуатацию Лизингодатель не несет ответственности перед Лизингополучателем, поскольку последний выбор оборудования (имущества) осуществлял самостоятельно.

В процессе эксплуатации оборудования (имущества) Лизингополучатель призван использовать его в соответствии с рекомендациями и техническими инструкциями Поставщика, содержать его в работоспособном состоянии, производить необходимое обслуживание, текущий ремонт и все это за свой счет.

Все риски, возникающие в процессе эксплуатации оборудования (имущества) и связанные с разрушением, потерей, преждевременным износом, порчей или повреждением независимо от причиненного ущерба, Лизингополучатель принимает на себя.

Как правило, общая сумма лизинговых платежей включает: сумму, возмещающую стоимость лизингового оборудования (имущества), плату Лизингодателю за использование, кредитные ресурсы на его приобретение по лизинговому договору, комиссионное вознаграждение Лизингодателю, плату за страхование лизингового оборудования (имущества), если оно было застраховано Лизингодателем, плату за дополнительные услуги Лизингодателю, предусмотренные договором, сумму налога на лизинговое оборудование (имущество), на приобретение автотранспортных средств, являющихся предметом лизингового договора, иные затраты Лизингодателя, предусмотренные договором.

Вся сумма лизинговых платежей у Лизингополучателя относится на себестоимость производимой им продукции (работ, услуг). Сумма затрат за пользование кредитами, используемыми на финансирование лизинговых сделок, относится у Лизингодателя на себестоимость лизинговых услуг. Лизинговое оборудование (имущество) учитывается на балансе Лизингодателя по стоимости, им же начисляется и амортизация лизингового оборудования (имущества) в пределах коэффициентов, установленных действующим законодательством РФ.

Сравнение вариантов получения кредита напрямую и через лизинг показывает, что очевидна и финансовая выгодна. Кроме того, поскольку средства по лизингу находятся на балансе у Лизингодателя, у Лизингополучателя появляются дополнительные возможности к привлечению заемных средств.